相続登記・売買登記・生前贈与登記等どんなことでもご相談ください 東京・渋谷区・世田谷区・目黒区・杉並区・台東区他全国対応

親が認知症になったら!

自宅・アパートの管理・処分はどうする?

(答) 信託登記をすれば子供が親の自宅・アパート管理・処分ができます。

しかも贈与税。不動産所得税も不要です

生前贈与より登録免許税も安く贈与税も不要の不動産の信託

生前贈与・家族信託の登録免許税は?不動産取得税は? 贈与税は?

土地の固定資産評価額3,000万円(路線価3,600万円)建物の固定資産評価額1,000万円のアパートを生前贈与した場合と家族信託した場合の費用の比較

| 生前贈与の場合 | 家族信託の場合 | |

| 登 録 免 許 税 | 800,000円 | 130,000円 |

| 不 動 産 取 得 税 | 750,000円(※1) | 0円 |

| 贈 与 税 | 18,900,000円(※2) | 0円 |

| 総 費 用 | 20,450,000円 | 130,000円 |

(※1) 自己居住用の場合は軽減措置が適用になると大幅な軽減または免

除になることがあります。

(※2) 相続時精算課税を選択すると、贈与対象金額の2,500万ま

では非課税になり相続時に精算になります。

信託で不動産を子供に託して安心です

親が認知症になったら親はもちろん、原則として子供も親に代わって親の財産の管理、処分はできません。特に財産が賃貸アパートなどの場合、修繕修理、入居者との契約等の管理や買換え等の処分行為ができなくなります。

このような認知症対策に親から管理や処分を任せる子供に生前贈与する方法がありますが、生前贈与では名義を変えるための登録免許税が高く不動産取得税も、また場合によっては贈与税がかかるため躊躇する人が多いです。そんなあなたに登録免許税も安く、不動産取得税も贈与税もかからない信託登記をお勧めします。この信託登記であれば、完全に子供に所有権が移るわけではありませんので親も心配がありません。また親が死亡したときは、帰属権利者(信託された財産を取得する者)を受益者(管理、処分を任された人)をしておくと遺言の代わりにもなります。

信託不動産の登記簿の記載及び売却等処分をするには

例えば親が委託者、子供が受託者として信託登記をしますと、上記の登記事項証明書記載例のように甲区の所有者欄に「受託者」という肩書で子供の名前が記載され形式的な所有者になります。

また「信託目録」も作成され登記簿に記載されます。この信託目録には受託者の売却の権限等、重要なことが記載され誰でも見れる仕組みになっていますので、誰でも安心して不動産の取引ができます。

ですから信託された不動産を売却するには、受託者の子供が売買契約書の売主の欄に受託者の子供が署名捺印をすることになり、売買登記も買主と売主の受託者である子供が共同で申請することになります。ほとんどの場合、司法書士が双方の代理人として申請手続きを行います。

不動産の生前贈与と家族信託

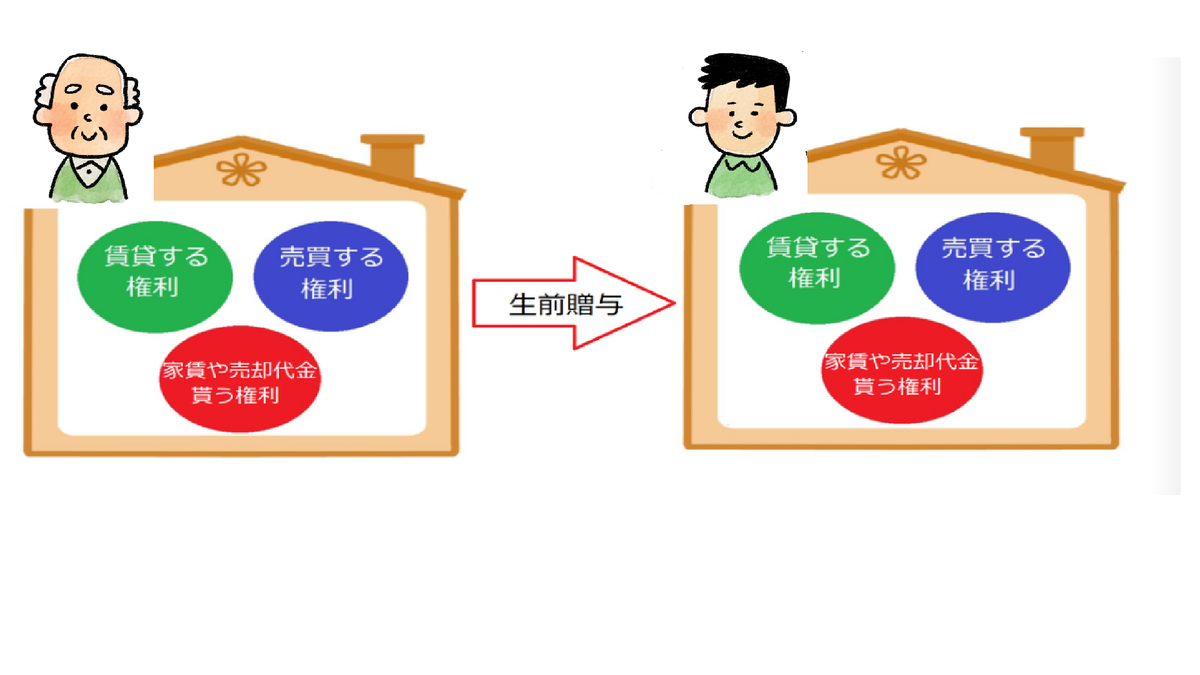

生前贈与の場合

お父さんが息子さんに家屋を生前贈与する場合

お父さんは生前贈与する前はこの家屋の所有者ですから、所有者は自分の所有物(この場合は家屋)を人に貸す等の管理する権利を持っています、また処分権限として売却する権利も持っています。

そして、この家屋を賃貸したり売却した場合の賃料、売却金を貰う権利も当然持っています。

ですから、お父さんから息子さんに生前贈与すると、お父さんが持っていた家屋に対してのこれらの権利が息子さんにすべて移ることになります。法律的では所有権の移転といいます。

そうしますと、生前贈与による所有者になった息子さんは、お父さんの承諾もなしで、賃貸も売買もできて。その、賃料、売却益も当然息子さんの物になります。お父さんは無権利者になってしまいますので、法律的には何の文句も言えないことになります。

お父さんが息子さんに家屋を生前贈与した場合(所有者としてのすべての権利が息子さんに移転します。)

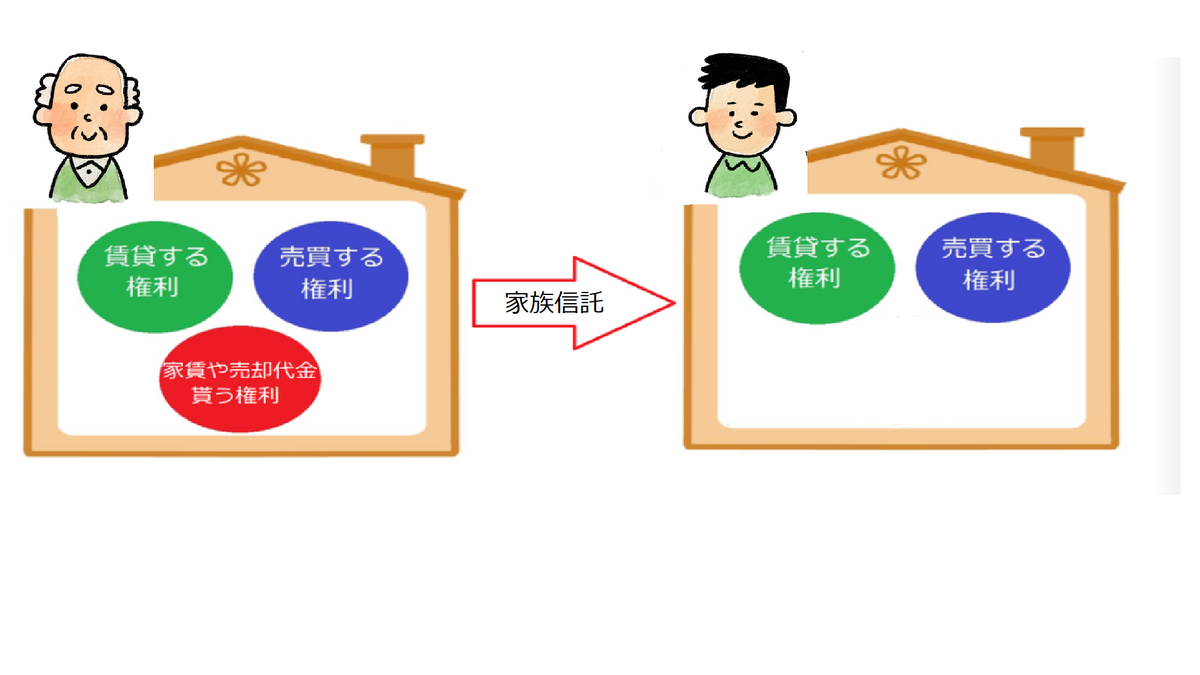

お父さん(委託者)が息子(受託者)の家屋を信託する場合

(居宅から生じる受益権(家賃、売却益)をお父さんに残し、その他の権利が息子さんに移転します)

家族信託の場合

お父さんが息子さんに家屋の管理(処分)を託し、賃貸した家賃や、売却した売却代金をお父さんが貰う場合

家族信託は所有権であるすべての権利を息子に移すことと違い、信託契約により、家屋を賃貸した場合の家賃を貰う権利や、家屋を売却した場合等の売却代金を貰う権利(これらの権利を受益権といいます)だけお父さんに残し、その他の、家屋を賃貸等をする権利や、売却する権利だけを息子に移すことになります。

こうしますと、お父さんは認知症になった後も、家屋の賃貸等の管理や、売却等の処分等を息子に託して、安心して家賃や、売却益等の受益権を貰うことができます。勿論、この家族信託はお父さんが認知症になるまえでも、面倒なこのような管理権や処分権を息子に託して 家屋から生じる家賃や売却益等の受益権をもらうことができます。

お父さん(委託者)が息子(受託者)の家屋を信託する場合

(居宅から生じる受益権(家賃、売却益)をお父さんに残し、その他の権利が息子さんに移転します)

生前贈与と家族信託の違い

(対象が不動産 父親から息子に贈与、または信託するの場合)

上の図で説明したように、生前贈与はすべての権利をお父さんから息子さんに移し、お父さんが無権利者になるのに対して、家族信託では受益権(家賃や居宅の売却代金)だけお父さんに残して、あとのすべての権利を息子さんに移すことになります。

それから生前贈与は家族信託ではかからない贈与税や不動産取得税がかかり、また名義を移すのに生前贈与は家族信託の5倍の登録免許税がかかかります。

生前贈与と家族信託ではその外にも相違点がありますので下の比較表を参考にして下さい。

| 生 前 贈 与 | 家 族 信 託 | |

| 契約可能時期 | 当事者一方が認知症になる前ならいつでも可能 | 当事者一方が認知症になる前ならいつでも可能 |

| 法律上の効果 | 何の制限を受けず息子が所有権を取得する | 信託契約で定めることにより受益権(家賃等を受領する権利)だけ父親に残し息子が所有権を取得する |

| 家賃等を貰える人 | 息子 | 父親 |

| 居宅の管理・処分 | 息子が独断で決められる | 信託契約により父親の承諾を必要とすることも可能 |

| 居宅を父親に戻すには | 逆に息子から父親に贈与、または売買が必要(多額の費用がかかる) | 信託契約の終了させることににより戻すことになる |

| 所有権移転登記 | 必要 | 必要 |

| 贈与税 | かかる | かからない |

| 登録免許税 | 家屋の評価額の2% | 家屋の評価額の0.4% |

| 不動産取得税 | かかる | かからない |

新着情報

お問い合わせ

代表プロフィール

代表司法書士 萩原 博

埼玉司法書士会会員

番号 第1624号

資格

- 平成10年司法書士資格取得

- 平成15年認定司法書士資格取得

親切・丁寧な対応をモットーとしておりますのでお気軽にご相談ください。

相続不動産の売却専門不動産屋さんを紹介しております。

ひとつの不動産屋さんが安く買いたい買主様と高く売りたい売る主様を同時に仲介しそれぞれの要望を完全に満たすことは困難です